こんにちは、ウメままです。

ウメまま夫婦は、配当金生活を目指して、日本の高配当株、米国の高配当ETF、S&P連動ETF、米国個別株等に投資中です。

先日、たまたま主人の職場の人たちとお話をする機会があり、投資の話になったのですが、大多数の人はいまだに株式投資=ギャンブルと考えていらっしゃようでした。

お話をした方々は、年代も家族構成などもみなさん異なる方でしたので、それぞれの年齢に応じた投資スタイルについて考えてみました。

いずれも、これまで投資経験がなく、これから株式等を始める方がとるべき場合を想定しています。

また、2023年から始まる新NISAは、投資を始める方は絶対に使うべき制度です。

新NISAで税金を気にすることなく、資産の最大化が目指せると良いですね。

なお、証券口座を開設していない方は、楽天証券かSBI証券で口座を開設するのが手数料の面でも、使いやすさの面、投資可能なETFなどの商品数を考えてもおすすめです。

ちなみにウメまま夫婦は、私もだんなも楽天証券、SBI証券の両方に口座を開設し、どちらの口座でも運用をしています。

20歳代から30歳代までの投資戦略

若い年代の人にとって最大の武器は時間です。

逆にネックとなるのは、大きな投資資金が無いということでしょうか。

結論から言うと、新NISAの積立投資枠で、eMAXIS Slim 米国株式(S&P500)、またはSBI‐SBI・V・S&P500インデックス・ファンドなどのS&P500連動の投資信託への積立投資一択だと考えます。

最近、日本株についても、単元(100株)未満での投資も可能となっているので、日本株への投資のハードルも下がりましたが、eMAXIS Slim 米国株式(S&P500)、またはSBI‐SBI・V・S&P500インデックス・ファンドであれば100円から投資が可能なので、若い方でも取り組みやすいと思います。

eMAXIS Slim 米国株式(S&P500)、またはSBI‐SBI・V・S&P500インデックス・ファンドは、信託報酬も安く設定されており、運用総額も1兆円を超える巨大ファンドです。

長期での運用は、手数料がかなり運用成績に影響しますので、eMAXIS Slim 米国株式(S&P500)、またはSBI‐SBI・V・S&P500インデックス・ファンド以外のファンドを選ぶとしても、信託報酬に十分注意しましょう。

投資のシミュレーションをするのに便利なサイトが金融庁のホームページで公開されていますので、リンクをはっておきます。資産運用シミュレーション : 金融庁 (fsa.go.jp)

このサイトを利用して、早速シミュレーションをしてみましょう。

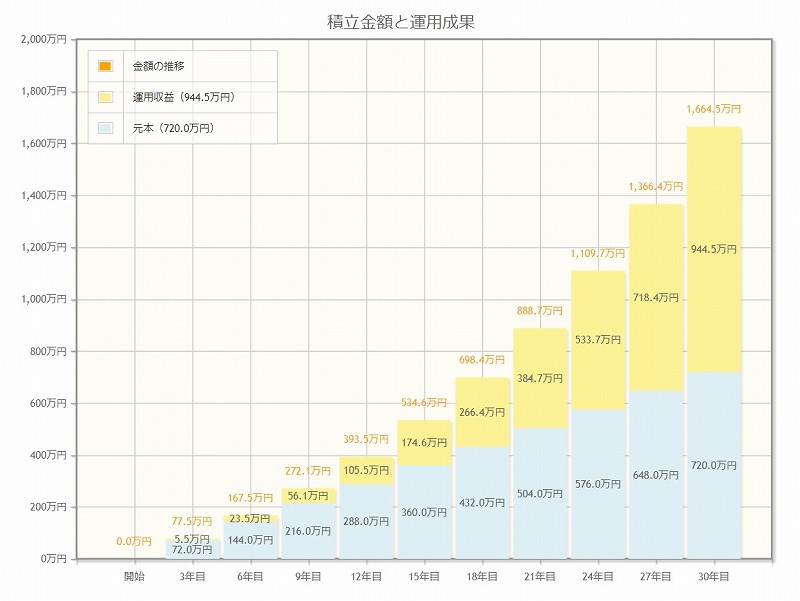

元本720万円に対して、運用益は944万5千円となり、総額1600万円を超えるまでに資産は成長します。

運用収益が積立額以上になるなんてすごいことだと思いませんか?

おまけに、新NISAの投資可能額は最大1800万円ですので、元本が720万円であれば運用益944万円に税金はかかりません。

投資に慣れてきたり、資金に余裕が出てきたら、積立額を増やすと加速度的に資金が増えると思います。

2万円/月で5%/年30年のシミュレーション(金融庁HPより)

2万円程度であれば、携帯代を見直したり、保険を見直したり、ちょっと節約をすることで、誰にでも捻出できる金額ではないかと思います。

ちなみに、利回り5%というのは、s&p500が1957年以来、年平均で約11%成長をしていることを考えると、保守的な数字と言えますし、定額で買い続ける場合は、ドルコスト平均法の恩恵を受けられますから、単純計算以上に資産は増えている可能性が高いですね。

新NISA制度を利用した場合、最大1800万円まで非課税で投資できることを考えると、今30歳くらいの人であれば、淡々とs&p500連動のETFに投資をすれば、老後に5000万円程度の資産を作ることはかなり高い確率で可能だと私は思います。

夫婦であれば億の資産が目指せるのではないでしょうか。

若い世代であれば時間を味方につけ、少額の投資で良いので、複利で運用し続けることが非常に重要です。

ドルコスト平均法について

ドルコスト平均法という言葉を聞いことが多い人も多いと思いますが、ここでドルコスト平均法について、簡単に解説をしたいと思います。

購入開始時点の株価と、現在の株価が同じであったと仮定しても、その株価が直線的に推移する場合よりも、変動する場合の方がリターンが大きくなります。

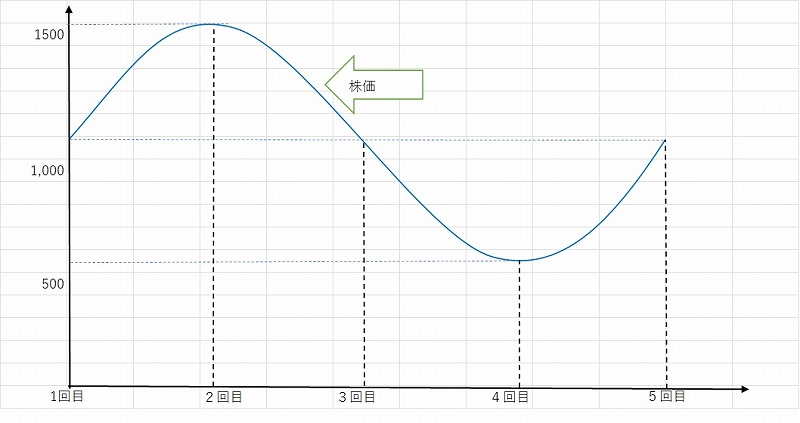

図解すると以下のような感じです。

ドルコスト平均法図解

理解しやすくするために、投資開始時点の株価を1000円、投資終了時点の株価も1000円、株価が1500円から500円まで変動、合計5回を定期的に定額3000円分購入したと仮定します。

株価が1000円から一定で変動しなかった場合は、毎回の購入価格は3000円分と設定しているので、1回目から5回目までそれぞれ3株ずつ買えます。

すると、3株×5回=15株買えたこととなるため、5回目の購入を終えた時点で15株×1000円=15000円分の株式を保有していることになります。

次に株価が図のように変動した場合は、1回目と3回目と5回目は3000円÷1000円×3回=9株、

2回目は株価が1500円なので、購入できる株式は3000円÷1500円=2株となります。

4回目は株価が500円なので、購入できる株式は3000円÷500円=6株となります。

すると購入できた株式は9+2+6=17株となり、5回目を購入した時点で17株×1000円=17000円分の株式を保有していることになります。

投資金額はどちらも3000円×5=15000円ですが、株価が変動した場合17000円分の資産を保有していることになります。

株価は常に一定ではなく、上がったり下がったりするものなので、定額で買い続けることにより資産の増加がより大きいものになるというのがドルコスト平均法という考え方です。

価格が変動しない商品といえば、預金をする場合なども当てはまりますね。

40歳代の投資戦略

40歳代になると、20歳代のころに比べると、投資できる期間が短くなることがネックとなります。

しかし、s&p500に投資をする場合、過去のどの15年間を切り取っても投資に失敗することはなかった、つまりマイナスのリターンになることがなかった、というデータから考えると、20年ほどの運用期間がとれるのであれば、s&p500連動のETFに投資をすれば、リターンがマイナスになる可能性はかなり低いと思われます。

40代であっても、投資初心者ということであれば、eMAXIS Slim 米国株式(S&P500)、またはSBI‐SBI・V・S&P500インデックス・ファンドへの積立投資をお勧めします。

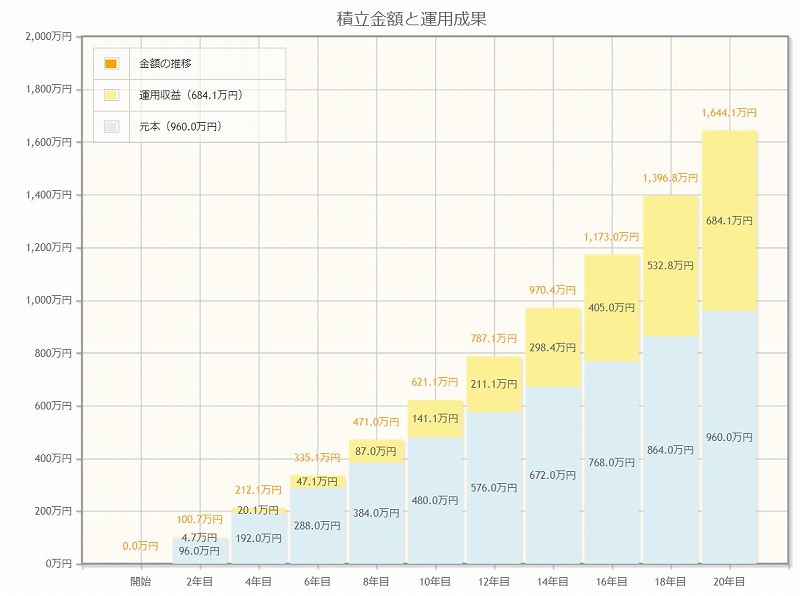

20歳代から30歳代と同じように、金融庁のサイトを利用してs&p500への積立投資のシミュレーションをしてみましょう。

シミュレーションをした事例を比較すると、複利と時間の力を再確認できます。

4万円/月で5%/年20年のシミュレーション(金融庁HPより)

運用後の額は、30代から月2万円、年利5%で30年間運用した場合とほぼ同額ですが、元本と運用益の比率が全然異なります。

若いころから、少額でも良いので運用することの大切さがわかると思います。

50歳代からの投資戦略

次に50歳代からの投資戦略について考えてみましょう。

今回は、これまで投資経験がなかった人が、新NISAを利用して投資を始めることを想定しています。

50歳代から投資を開始する場合は、投資期間が十分に取れない可能性があるので、s&p500連動銘柄への積立投資だけだと、いざお金を使いたいときに含み損を抱えてしまっている可能性もあります。

投資未経験者の場合は、まずは投資になれることが大切なので、とりあえず株価が20~30%下がっても耐えられる投資金額から投資をスタートすることをお勧めします。

また、投資を始める銘柄は、米国高配当ETFのSPYD、HDV、VYMなどの高配当ETFが良いと思います。

その理由は、50歳代になると、人生も残り数十年と先が見える段階であり、投資をするにしても、お金を増やすことより、減らさないことの方が重要であり、得られた配当金で食事や旅行などを楽しむ方向にシフトした方が良いと考えること、日本の高配当個別株への投資は銘柄選定が難しく、米国の高配当の優良株を集めたETFへの投資は取り組み安いからです。

配当金を得ながら、増減を繰り返す株価に慣れてくれば、少しずつ投資額を増やせばよいでしょう。

投資が楽しくなってきたら、日本の高配当個別株への投資をスタートしても良いですね。

新NISAでは、240万円の成長投資枠使えば全額非課税(米国株の場合は米国での10%は課税される)で投資が可能です。

SPYD、HDV、VYMであればおおよ年利3%~4%程度の配当金が得られますので、100万円投資なら年に3~4万円程度の配当金を得ることが可能です。

70歳になってから投資を開始した、ウメままの母の運用状況が参考になる方もいるかもしれませんので、リンクを貼っておきます。老人になって初めての株式投資_一般NISAでSPYDを購入 | 配当金生活 (kabudefire.online)

以上

コメント